解读快递企业成绩单

中国邮政集团公司董事长刘爱力指出,寄递业务是邮政的核心业务所在,是邮政形象的代表。为此,从今年1月开始,本报深度版聚焦“长三角”“珠三角”和“京津冀”寄递市场,遵循行业规律、市场规律和价值规律,深入挖掘中国邮政在这三个重点区域寄递市场存在的问题和现象,为中国邮政寄递业务的发展提供客户的视角、竞争的视角和行业最佳实践的视角,为中国邮政提升全要素生产率、建立竞争优势提供参考路径。

本期深度,我们将立标对标,通过顺丰和通达系在过去一年的成绩单,为中国邮政寄递业务提供在时限提升、环节降本、服务改善、目标市场开发、IT赋能等方面的发展思路,助力中国邮政寄递业务早日打造成为行业的“国家队”。

回顾近百年来全球快递物流行业发展史,快递物流业历来是低利润率、商业模式不断演变、先发优势较容易被颠覆的行业。社会消费的变迁史与快递行业的变迁史趋向一致,而快递行业无疑是电商行业发展和变迁的一个缩影。

发展面临“瓶颈期”

近年来,我国经济已由高速增长阶段转向中速平稳增长情况下的高质量发展阶段,消费增速总体上呈现平稳下降的态势。

今年一季度,我国社会消费品零售总额同比增长8.3%,比去年同期增速下降1.5个百分点,扣除价格因素,实际增长只有6.9%,而去年同期是8.1%,下降幅度达1.2个百分点,消费增长动力持续减弱。

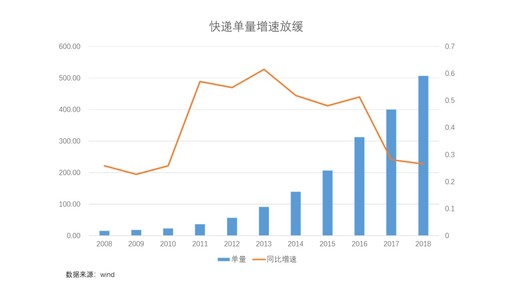

尽管电子商务市场是过去10年中国消费市场的最大推动力,但如今电子商务市场的发展速度也明显下降,年度电子商务交易额增速已从2014年的59.4%逐步降至2018年的8.5%。受此影响,我国快递业也正式告别爆炸性增长时期(见图表1),开始步入高质量发展阶段。然而,现阶段快递行业效率偏低、成本偏高的问题仍然存在,是行业正式进入高质量发展阶段的主要“瓶颈”之一。

与此同时,在行业转型升级大背景下,消费驱动的大时代即将来临,满足消费者需求成为企业、品牌成功的关键因素。我国居民消费正从注重“量的满足”向追求“质的提升”转变。随着对高质量产品与服务的不断追求,人们对快递物流的效率也越来越重视。在当前背景下,降本增效已经成为快递企业提升市场竞争力的重要途径之一,也必将成为快递业长期发展趋势。

在激烈的市场竞争中,中国邮政如何将寄递业务打造成行业的“国家队”?如何在拥抱变化中实现基业长青?这确实需要我们树立以满足客户需求为导向的市场化经营准则;统筹寄递各环节,打造全网一盘棋;科技赋能,建设协同共享的数字供应链;鼓励运营模式的创新,总结、推广可实施的试点经验。

打造行业“国家队”

集团公司董事长刘爱力提出,对寄递业务要以“时限提升、环节降本、服务改善、目标市场开发、IT赋能”的思路,将寄递业务打造成“国家队”作为中心任务。让这样的思路落地,不妨从以下四方面着手——

要树立以满足客户需求为导向的市场化经营准则。打造寄递行业的“国家队”,要从解决客户“痛点”入手,以客户的需求为基础,将寄递的服务“触角”延伸到整个供应链的管理之中。寄递行业的市场化经营,要突破重点市场、重点区域和重点城市,在时效件市场跟随追赶策略,主打高性价比的产品体系,逐步提升市场占有率;在电商件市场持续夯实覆盖基础,强化平台合作,主打网络覆盖性广的产品,在保持市场份额的情况下,逐步减亏。

要统筹寄递各环节,打造全网一盘棋。从揽收、运输、中心局处理到投递等端到端各环节,进行整体统筹、强化管理,建立全网一盘棋的网络管理体系。重点突破核心地区的网络,以区域性互寄网络为突破口,重点提升52个城市的网络效率,进而逐步统筹和优化全网资源。建立敏捷调度机制,形成网络对业务的快速响应和迅速处理,增加区域内协调的幅度。

要科技赋能,建设协同共享的数字供应链。提高科技赋能对业务的支撑力,全面收集客户、财务、运营基础数据,进行内外部应用功能的升级、终端智能设备的全面应用和智能化决策支持的构建。进行数据共享,统筹网点数据、转运数据、干线数据,以线下网点为支撑,打造具备智能调度、订单管理、路由追踪、自动结算等先进功能的多段协同共享的数字供应链。

要鼓励运营模式的创新,总结和推广可实施的试点经验。鼓励各地邮政根据当地寄递业务实践进行业务模式的创新。未来,集团公司要从考核机制等管理手段上支持各地邮政寄递业务的模式创新,总结试点经验,并因地制宜进行推广。

“价格战”转型“质量战”

在主要快递企业2018年成绩单中,财务数据映射出良好的发展势头;在寄递市场激烈的竞争格局下,控制价格是同质化竞争的关键;在“以价取量”的“价格战”之外,降本增效是大势所趋,并成为各大快递企业2019年的发展共识与战略重点;在成本最优的目标下,提升服务质量有利于打造品牌、增加产品附加值,为快递企业长远发展提供保障。

快递企业在发展战略中各有侧重,而在共性中都包含了向综合服务商的转化、注重服务质量的提升以及科技赋能等方面(见图表2)。

1.从数据看经营

截至4月末,各家快递企业2018年经营业绩相继出炉。从全年营业收入增速来看,尽管电商行业增速放缓,快递业也正式告别爆炸性增长时期,但快递业集中度进一步增强,龙头企业业务增长势头依然迅猛。通达系营业收入同比增长率达34%以上,顺丰为27.6%。

从各家快递企业2018年业务收入情况看,顺丰采取差异化战略定位,在以商务件为主的中高端市场优势明显,以896.77亿元居首;圆通通过不断优化服务加盟网络、推进落实成本管控等举措,以229.03亿元列通达系首位;百世通过提升时效等一系列有效的增长举措实现了稳健的业务收入增长,以177.03亿元位列第三。

业务收入的增长主要是由于社交电商产生的电商件数量快速爆发,通达系的快递业务量增长率均超过31%,超过行业平均增速26.6%,发展势头良好。从2018年业务量增速方面看,中通以全年80亿件的业务量领跑,得益于其优化路由设计、提高车辆装载率和转运时效、定时派送等体系化的降本增效举措;韵达在持续进行核心资源投入、扩大获客源、提升客户黏性等有利因素推动下,以69.85亿件的业务量仅次于中通;圆通则通过以价换量策略初见成效,业务量达到66.65亿件;百世低价策略优势下降,业务量增速放缓;顺丰在业务量增速上低于行业平均水平。

从毛利率看,电商件带来的同质化竞争导致快递企业毛利率不断下降。2018年,顺丰定位于商务快递,由于商务件价格和毛利率远高于电商件,因此,顺丰盈利能力远高于通达系。而在通达系中,中通和韵达的毛利率又显著高于其他快递企业,中通凭借规模效应、良好的成本控制能力以及盈利能力,领先竞争对手;韵达得益于近年来大容量甩挂车以及自动化智能化设备等持续的成本投入,使得2018年的运营成本大幅降低。相对较高的毛利率,使中通和韵达在价格上具有竞争优势,进而促进业务量增加,为业务收入也带来更多贡献。

从市场占有率来看,快递业龙头趋势愈加凸显。中通在精细化管理下做到了较好的成本管控,市场占有率以16.8%居首位;韵达以轻量化策略(货值低、货重轻)降低单个包裹重量,并迅速起量,使得市占率快速提升,以13.6%后来者居上,位居第二;圆通持续加快业务运营的融合,迅速拓展全球网络覆盖,打造跨境物流全链路产品与服务,并全面拓展与跨境电商平台的战略合作,市场占有率稳步提升,以13.14%位列第三;顺丰因其整体战略布局,快递市场占有率跌出前五。

2.从价格看竞争

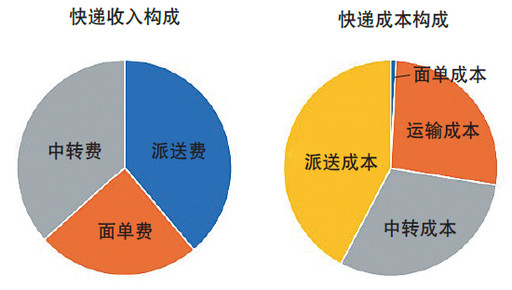

从快递运行环节主要收入与成本的贡献情况看,分拣中心的中转环节是收入占比与成本占比差额最高的环节(见图表3)。

快递单票收入直接影响企业收入。2018年,顺丰单票收入达到23.18元/件,为各家快递企业中最高,这主要因为顺丰经营模式以直营为主,定位中高端路线,以其高品质服务稳定在高端快递市场,区别于通达系的价低竞争,平均单件收入一直处于稳定状态。通达系则采取加盟模式,收入主要为面单费、中转费和派送费。其中,圆通单票收入最高,为3.44元/件;其次是申通,为3.24元/件;韵达在通达系中最低,为1.74元/件。在单票毛利率中,顺丰最高,为4.33元/件;中通在通达系中单票毛利最高,为0.73元/件;申通次之,为0.61元/件;百世最低,为0.12元/件。

近年来,各家快递企业单票毛利率稳中有降,且下降幅度在收缩,快递企业对单票收入下降的控制,意味着快递市场的竞争从“价格战”转型到“质量战”。

在反映价格的因素中,成本是快递企业的核心竞争力,而面单成本、运输成本、中转成本和派送成本对成本影响比重较大。单票成本下降能够提高利润率,较低的单票成本能够赋予快递企业较强的降价能力和盈利能力。目前,快递企业单票成本呈稳定下降趋势。2018年,在通达系单票成本中,中通最低,为1.09元/件;百世在业务量急速扩张下,没有显现出规模优势,仍表现为继续亏损,单票成本较高,为3.2元/件;圆通在规模效应下成本降低,而随着体量达到一定程度,边际效应递减,成本仍是价格下降的“瓶颈”,其单票成本为3.18元/件。

●面单成本

随着电子面单的普及,面单成本进一步下降,对运营成本的影响也越来越小。

●运输成本

运输成本主要包括油耗、司机薪酬、路桥费等。从单票运输成本来看,中通由于大量使用大容量甩挂车,提高了车辆装载率和转运时效,运输成本一直低于行业平均水平。韵达运输成本优化策略成效显著,2018年,单票运输成本下降幅度超过10%,这一方面得益于业务量的规模经济效益;另一方面还得益于各项运输成本优化策略,包括转运中心合并,主动优化调减运输线路,采用甩挂车运输、路由优化、鼓励自跑干线运输,大大提高了运输效率。申通由于路由线路的持续优化以及扩大自有车辆,使得单票运输成本下降。

●中转成本

中转成本主要包括人工成本、场地租金或折旧摊销等费用,其中,人工成本占比较大,人员使用量与业务量呈正相关关系。圆通因航空件占比最高,中转操作成本较高,单票成本高于其他通达系快递企业;韵达单票中转成本最低,基于其创新的“成本领先型”竞争策略,在中转自动化等方面的改善在同行业中较早,具备抢跑优势,因此成本降低。随着中通、韵达和申通均在转运中心引入自动化分拣设备,使得他们能够降低70%至80%的人工成本。

3.从降本增效看发展

快递企业进入精细化管理时代,在向提升服务质量转型的发展中,降本增效是重要途径。

●转运中心直营化

高直营率是快递企业的竞争优势之一,提升转运中心直营率已成行业发展规律,“中转直营”的经营模式被证明可以有效降低全网成本。转运中心直营率越高,表明总部对转运中心和全网的管控力越强,更高的转运中心直营比例有利于提高全网的效率和稳定性。

据2018年快递企业年报显示,韵达拥有20423家配送网点,在全国设立了54个转运中心,实现了全自营化,强化了枢纽管控;中通拥有30100家网点,在加盟制快递企业中自持土地面积及转运中心规模最大,转运中心直营率达91.57%,有效提升了快件处理能力;百世64个转运中心100%自营,且自动化水平不断提升;申通近年来加速直营化,因成本增加导致单件转运成本上升,但成本上升幅度低于转运中心直营化的增加比例,表明公司精细化管理效果明显;顺丰直营式运营模式拥有375个转运中心;圆通网点最多达37700家,在转运中心方面持续加强自有建设。

●干线运输自营化

加快购置自有车辆有利于快速压低运输成本,提高边际利润,干线运输自营化是成本管控的前提。韵达、中通、圆通运输成本均有不同幅度的下降,主要原因在于干线车辆自营化比例提升。韵达2018年干线运输路线由4500条调整至4300,同时,加大自有车辆购置力度,增加自有运力,有效降低成本。圆通自有干线运输车辆较少,大量依赖第三方物流,因此运输成本较高;目前,圆通自有干线运输车辆增加至1244辆,运输车辆自有率提升带来运输成本的降低。中通目前自有干线运输车辆4500辆,自有车辆占比最高,对于干线运输的管控能力较强,能够更为有效地对干线运输进行组织协调,因而拥有较高的运营效率。

●系统自动化

未来的行业发展将向智慧物流转型,因此,信息化和智能化对于快递企业来说十分重要。科技投入和自动化设备的普及都有助于降低成本、提高效率。中通2018年在全网投入使用120套自动分拣系统,转运中心自动化率高达82%,自动化设备普及率具有领先优势;韵达拥有通达系中最优秀的物流信息技术系统,自动化设备及信息化水平领跑行业;圆通的分拣模式从“人工+机械化”分拣向自动化分拣转型,大幅降低转运中心对分拣操作人员的人力需求和依赖;申通分拨中心自动化程度高,投入自动分拣设备抵消了部分人工成本,单票分拨成本降低。

4.从服务质量看转型

降本增效带来了服务质量的提升,并将进一步推动快递业的发展。高度同质化的快递企业发展需要向服务质量提升转型。快递企业的服务质量由时效性和安全性决定,申诉率体现了快递企业的综合服务质量。2018年,通达系有效申速率均呈显著下降趋势,顺丰有效申诉率最低,韵达次之。服务质量的提升有助于快递企业进入以服务促进发展、以发展带动创新、创新再次回归服务的良性循环。

图表1 我国快递业告别爆炸性增长时期

图表2 主要快递企业的发展战略

图表3 快递运营环节成本构成情况

- 前一则: 用好“新、精、细” 功到自然成

- 后一则: 上海市寄递事业部安全运送高考试卷

京公网安备11010202010949

京公网安备11010202010949